اخي المتداول مرحبا بك بقسم المتداول المحترف، بعد ان اتممت المرحلة السابقة بنجاح وفتحت حساب تداول يمكنك ان تختص بأصول وفنون استراتجيات الخبراء بالتحليل الفني حيث ستتعلم بقسم المحترفين استخدام استراتجيات وقرائتها بالرسم الياني والاعتماد عليها بتجارك.

تعلم التداول من الصفر مجاناً

استراتجية حركة العملات الاجنبية و الاشكال المثلثية :

سوق العملات الاجنبية يعمل 24 ساعة 5 ايام في الاسبوع وهذا الشئ يمكن من تواجد اشكال كثيرة في الرسم البياني اكثر من اي سوق اخر و اليوم سوف نتكلم عن اهمها، طبعا الاشكال واردة من التحليل الفني للعملات و من حركة الازواج، سوف نتكلم عن المثلثات و شكل العلم و شكل الصحون و ايضا عن القمم و القاع و الكثير من الاشكال .

المثلثات :

1) مثلث قائم الزاوية

و هو من اكثر الاشكال المتكررة في التحاليل الفنية , و الهدف منه هو طبعا التنباء للحدث القريب، ونرى دائما ان الزوج هبوطا و يشكل ايضا له قاعدة و دائما السعر يكسر هذا المثلث في اما الوتر او زاوية 45، و هناك شكلين لهذا الزوج :

مثلث قائم الزاوية صاعد / هابط …

نرى في الرسم اعلاه ان السعر اخذ لنفسة قمم منخفضه واحدة بعد الاخرى و ايضا كون لنفسة قاعدة، فبعد كسر القاعدة او الوتر فهنا يكون دخولنا للصفقات …(مثلث قائم الزاوية هابط).

هنا ايضا نرى اختراق المثلث ايضا في القاعدة فهو يتصرف بشكل صاعد فنرى انه يكون لنفسة قاعدة بعد الاخرى .

2) المثلث المائل :

هذا الشكل ايضا متواجد جدا و فيه خط دعم و خط مقاومة و يتقابلان عند نقطة واحدة، و كلما اقترب السعر الى الزاوية الحادة كلما يزداد التوقع في كسر المقاومة او الدعم و بعدها طبعا يكون دخول الصفقات.

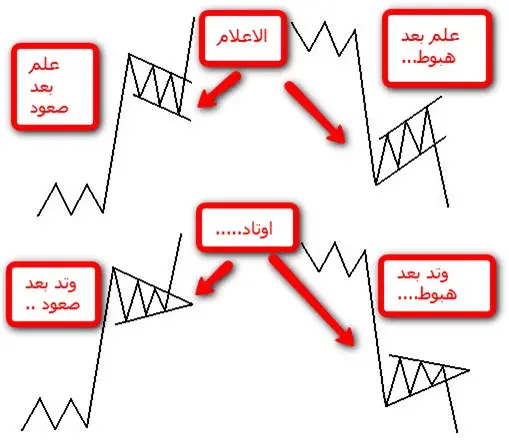

الاعلام و الاوتاد :

هذا النوع من الاشكال يتكون اما في الاتجاهات الصاعدة او الهابطة، وهنا ايضا يتم رسم هذه الاشكال من خطوط الدعم و المقاومة و بعد رسمهم يجب ان يكون الرسم يدل على اسمة عند ظهوره على المخطط .

يسمى ايضا الوتد بعلم المثلث، و نرى من الرسم اعلاه ان الاشكال التالية تتكون بعد هبوط او بعد صعود و للانتباه انه دائما يجب ان يكون خطوط دعم او مقاومة لتكملة هذه الاشكال .

دليل المتداول المحترف من توصيات

اشكال تكرار القمم و تكرار القيعان :

1) تكرار القيعان :

ياتي هذا الشكل طبعا بعد او مع الاتجاه الهابط , و ياتي هذا الشكل للاختبار المستويات السفلى و يكون بعد اختبار اولي، و هنا دائما من المفضل الشراء ..

في الصورة اعلاه الانتباه الى المربعات السود و نرى ان هناك تكرار لنفس القاعدة في نفس السعر، و بعد ان تكرر مرتين فوارد جدا ان يتكرر مرة اخرى (مرة ثالثة)، فمرة اخرى هذا الشكل يكون فية شراء بعد تكون شكل قاعيين متكررين.

2) تكرار القمم :

هذا الشكل ياتي بعد اتجاه صعود و ياتي لان السوق يشير الى اختبار قمم مرة اخرى و يظهر هذا الشكل بعد قمة اولى و مرة ثانية ارتفاع السعر لنفس القمة لتكون قمة ثانية و من هنا ياتي اسمة :

- يجب ان تلاحظ تكرار القمة او تكرار القاع مع ملاحظة الاتجاه السابق .

- القاغين او القمم ممكن ان تاتي بشكل ثلاث قمم او ثلاث قيعان .

- القاع المتكرر يعطي شراء و القمم التكررة تعطي بيع .

- ليس من الضروره ان تكون هذه الصورة للشكلين 100% فممكن ان يكون اختلاف بسيط في الاسعار .

شكل المقلاه المدور :

و هو عبارة عن مجموعة من القيعان التي تكون في اتجاه هابط و بعدها مباشرة في اتجاه صاعد (اي قيعان صاعدة) و هو عمليا اشارة لاتخاذ قرارات شراء في القيعان و يكون الهدف الاول هو المقبض، ويتكون القبض على الجهة اليمنى و الذي يعطي و الذي يعطي شكل المقلاه.

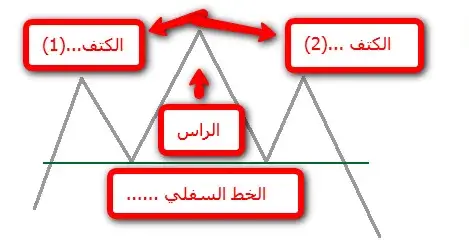

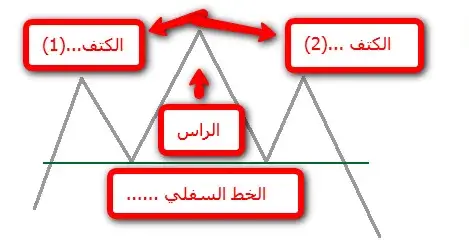

شكل الراس و الكتفين :

هذا الشكل هو من اكثر الشكال الواردة او المتكررة في السوق و هو ياتي اما على حالتة الطبيعية او على نفس الشكل لاكن مقلوب، هذه الاشكال موثوق فيها جدا و هو عادة يتكون في نهاية اتجاه صاعد و يحوله الى هابط او العكس صحيح.

لكي تكتمل هذه الاشكال فيجب ان تتواجد المكونات التالية :

1) الراس .

2) الكتف اليمني .

3) الكتف الايسر .

4) الخط السفلي .

في الرسم ادناه نرى بوضوح هذا الشكل و مدى مصادقتة.

- اي طبعا بعد تكون كتف (1) و الراس، فمن المتوقع جدا ان عند خط او سعر الكتف الثاني تكون عملية بيع و طبعا مع القاع السفلي .

- ممكن ان يظهر هذا الشكل كما ذكرت في ظروف اخرى، اي مقلوب او مائل فهنا ايضا سوف تكون القاعدة مائلة و الانتباه ان هذا الشكل المتاجرة فيه بعد الكتف (1) و الراس .

استراتجية المتوسط الحركي MOVING AVERAGE

- يعتبر استخدام مؤشر الموفنج من أكثر المؤشرات شيوعا في التحليل الفني و كتب عنه كتب .

- بل أنه في بعض الكتب يكون باب كيفية استخدام الموفنج أكبر من مائتين صفحة .

- كل الكتاب اجتمعوا على أنه لا يمكن الاعتماد على الموفنج فقط .

- و أنه يعطي اشارات كثيرة خاطئة، و هذا واضح منه.

- ناهيك عن كونهم يقولون أنه لا يصلح استخدامه في حالة السوق الثابت و يستخدم أثناء الترند فقط .

- و حتى للتنبؤ بالترند فلا يصلح فيه .

- أما الموفنج فلا أرى أنه يصلح استخدامه للمتداول اليومي بل حتى الأسبوعي، هو فقط يستطيع الاستافدة منه المداول طويل المدة .

كل ما يجب معرفته عن التداول

كيفية استخلاص الموفنج أو متوسط الحركة :

1- متوسط الحركة البسيط : simple moving average SMA

و هو متوسط سعر ( الإغلاق غالبا ) لعدد معين من الشموع، و يأتي باستخدام المعادلة التالية :

SMA = SUM ( prices ) / n

حيث أن nهي عدد الشموع . و SUMهي مجموع سعر ( الإغلاق غالبا ) لكل شمعة، فعند زيادة nيكون المتوسط صالح للعمليات طويلة الأجل و الإشارات الممكن استخلاصها منه متأخرة بالإضافة إلى عيب أخر هو أن تأثره بالحركة الحالية للعملة تكون ضعيفة جدا ( هذا العيب الأخير تم مفاداته ب EMA )

2- متوسط الحركة المتمثل Exponential moving average EMA

و هنا تم تفادى كون السعر الحالي يأخذ نفس نصيبه كأي سعر , بل تم إعطاء حيز أكبر للسعر الحالي فيكون علاقة المؤشر بالعملة علاقة أوثق و تأثره بالعملة أسرع، ناهيك عن إمكانية زيادة الفترة المستخدمة في المؤشر دون أن تبزر لنا المشكلة المذكورة في المتوسط الحركي البسيط .

فمثلا عند حساب SMAلعشرة شموع يكون نصيب السعر الأخير ( الحالي ) 10% من SMA, أما في حالة حساب EMAلفترة عشرة شموع يكون نصيب السعر الحالي 18.18 % من EMA. كما سيتضح في المعادلات التالية :

- لذلك يكون دائما EMAأقرب إلى مؤشر العملة من SMA.

- و نظرا لطريقة حسابه فأن قيمة EMAالأسعار القديمة ما زال لها تأثير على قيمته، هذا التأثير يقل و لكن لن ينتهي .

- لهذا تجد أن EMAأفضل في حالة التجارة اليومية السريعة و SMA أفضل في حالة التجارة طويلة الأجل .

- كثيرا ما يستخدم مؤشر الموفنج في فترة nأكثر من 20 و حتى 100 .

- و يعتبر هذا المؤشر أنه يتبع الترند، لذا يكون هذا المؤشر خاطئ في حالات الحركة التجارية الدورانية للعملة و في حالات السعر الثابت.

- و في حالة استخدامه لمعرفة مقاومة أو دعم بالترند فممكن ضبط الخانة shift في برنامج الميتا تريدر ليكون متطابق على قمم أو قيعان الترند .

3- المتوسط الحركي الأنسيابي : Smoothed Moving Average

هذا المؤشر تيم استنباطه من المعادلات التالية و هو يعتبر متوسط SMAفتكون حركته أبطئ من SMAفي حالة تساوي مدة الاستخدام :

فهو لتبسيط المعادلة SMMA = SUM SMA / N

ثم بعد هذا يكون

SMMA = SMA (PREVIOUS) x (N-1) CLOSE / N

بالمعنى نكون قد أخذنا متوسط الحركة للمؤشر SMAو بهذا يكون أكثر انسيابية.

أما عن مميزاته و عيوبه فلا تختلف كثير عن SMAسوى أن عدد الإشارات المستنبطة منه تكون قليلة و يقل الخطأ فيها .

4- متوسط الحركة الوزني : Linear Weighted Moving Average

هذا المتوسط مختلف عن باقي كونه يعطي قيمة كبيرة للسعر الذي نتج في حجم تداول عالي.

فيكون السعر مقدار تأثيره على WMAيختلف بناء على حجم التداول.

المعادلات :

MA = Sum (Price x Volume)/ Sum Volume

Sum (price x Volume) يستخرج من ضرب كل سعر بحجم التداول فيه.

Sum Volumeهو جمع حجم التداول في الفترة المعنية.

و ميزة هذا المؤشر أنه يعطي قيمة لحجم التداول فيحجب عنك الترند الهش أو الضعيف الذي يكون في فترات تداول بسيطة، في حالة اعتمادنا على حجم التداول فهو مهم جدا لأني أعتبره مؤشر جاذب ( يعني ينجذب مؤشر العملة إليه _ أو يسير نحوه مؤشر العملة ) ولكني لا أرى أي اهتمام بحجم التداول هنا في المنتدى، و هذا المؤشر بإذن الله سيشرح مع مؤشرات حجم التداول .

استخدامات المتوسط الحركي :

1- معرفة ترند العملة :

ممكن معرفة ترند العملة من:

أ- النظرة المجردة إلى مؤشر الموفنج .

ب- إذا كان الموفنج تحت مؤشر العملة يكون الترند صاعد و إن كان أعلى ترن العملة يكون المؤشر هابط .

ج- إذا كان الموفنح الأقل فوق الموفنج الأكبر يكون الترند صاعد و إن الموفنج ذو القيمة nالأقل تحت الموفنج ذو القيمة nالأكبر يكون ترند العملة هابط . و منها استنتج كثير من المحللين أهمية استخدام مؤشران للمنتج، و قياس الفرق بنهم لمعرفة الترند، كما في الصور المرفقة.

2- يستخدم كدعم و مقاومة :

كما أشير من قبل أن هذا المؤشر يستخدم في حالات الترند فقط . فهو يعطي نتائج طيبة للدعم في حالة الترند الصاعد و نتائج للمقاومة في حالة الترند الهابط كما في المؤشر الموجود في المرفقات ( المؤشر الأزرق SMA10يعتبر مقاومة و دعم للترند ).

- كما أن له استخدام أخر، يتأكد من تحول خط المقاومة القوي الأفقي إلى دعم قوي أفقي و العكس بعد اختراق هذا المؤشر لهذا الخط .

- و في النهاية لا ينصح مطلقا باستخدم هذا المؤشر منفردا .

- كما أن على المتاجر أن يوازن بين مميزاته و عيوبه قبل استخدامه كإشارة، المتداول المحترف يغير قيمة nباختلاف ظروف التداول و باختلاف نوع العملة .

الاستراتجية مؤشر ال-RSI :

يعتبر مؤشر RSIمن المؤشرات القوية التي يعتمد عليها، وهي يتميز بتنوع طرق استخدامه، وتعدد الفوائد منه.

فهو مؤشر اندفاع يوضح حركة السوق من بيع وشراء بحسب قيمة المؤشر من خط المنتصف، كما أنه مؤشر تشبع يوضح مناطق فرص البيع والشراء ويوضح بدقة الارتدادات من هذه المناطق، كما يمكن استخدامه في تحليل النماذج الفنية مثل المثلثات والرأس والكتفين ويوضح مستويات الدعم والمقاومة وبشكل أوضح من التي تظهر على الشارت السعري، بالإضافة إلى ذلك يحدد أماكن الاختراق أو ما يعرف بـ Failure swingsوذلك عنما تتجاوز قيمة المؤشر قمة أو قاع سابق، وأخيراً يستفاد منه في تحديد أماكن الدايفرجنس والتي تتميز بقوة كبيرة وتدل على انعكاس وشيك للترند.

لقد تم اقتراح مؤشر RSIأول مرة من قبل Wilderفي مقالة له نشرتها مجلة Commoditiesعام 1978، ومازال المؤشر حتى الآن مستمراً في اثبات فاعليته، واثبات أنه يستحق سمعته وشعبيته الكبيرة.

سر النجاح في التداول

كيفية استعمال المؤشر :

كما ذكرت فانه يعتبر مؤشر القوة النسبية RSIالافضل بين المؤشرات فهو يقوم على مقارنة فترات تغير السعر الى الاعلى بفترات تغيره الى الاسفل و يستخدم كدليل سباق على ان السعر قد بلغ اخر مداه في الصعود أو الهبوط و بالتالي يعطي المحلل فرصة قوية جدا للدخول في السوق في تلك المناطق و الحصول على أعلى قدر من الربح عند دخوله من تلك المستويات.

- كذلك يبين ما لا يستطيع التشارت في بعض الاحيان من تبيينه مثل ال Patternsاو النماذج السعرية .

- و ينقسم في فترته الى 100 نقطة و يعتبر خطي 30 و 70 دليل تعافي الترند عند اختراق اي منهما.

- و ملاحظة أخرى فهناك منطقة ما فوق ال 70 و يحدث فيها غالباً ارتفاعات اقوى من سابقتها و العكس مع منطقة 30 حيث تكون ما تحتها منطقة لهبوط الى لو اكبر من سابقه .

- أضف الى ذلك قضية الانفراج السعري حيث يكون السعر قد حقق هاي جديد في السعر و لكنه على ال RSIلم يستطع تجاوز الهاي السابق و هذا يعني بأن السعر وصل الى مرحلة تشبع في الشراء.

- و العكس حيث قد يخدع السعر المتاجر عندما يرى السعر يتجه لقمة أعلى من الاولى و لكن بإستخدام هذا المؤشر تستطيع أن تدرك بأن الصعود للهاي الجديد ليس سوى بداية لإنهيار السعر .

استراتجية مؤشر البولينجر باند Bollinger bands

تم تطويره من قبل john Bollingerوهو مؤشر لا غنى عنه ويسمح للمضارب بمقارنة التغيرات الحادة والمفاجئة ومستويات الاسعار النسبية على فترة من الزمن أي يقيس مقدار التذبذب في سعر السهم .

مقدمة مبسطة :

هذا المؤشر طوره واكتشفه John Bollinger. وهذا المؤشر بكل بساطة هو عبارة عن3 خطوط أوBandsتحيط باالشارت للسهم المطلوب.

1.في الوسط يوجد المتوسط الحسابي لسعر الاغلاق أو لأي قيمة أخري محددة simple moving averageلمدة معينة (SMA).

2.الخط العلوي أو upper bandهو المتوسط الحسابي لسعر السهم لمدة معينة (2 * قيمة معينة) أو ( SMA 2 standard deviations).

3.الخط السفلي أو lower bandهوالمتوسط الحسابي لسعرالسهم لمدة معينة –(2* قيمة معينة أو( SMA – 2 standard deviations).

وعموما هذا المؤشر يستخدم لمقارنة التغير أو التذبذب في مستوي سعر السهم في مدة معينة من الوقت، وكذلك لعزل أو تحديد مدي أو حدود معينة لتذبذب السعر ل سهم معين استنادا على أن السهم عادة يباع ويشترى أو يضارب فيه في منطقة سعرية متوقعة أو قابلة للتوقع علي جانبي ال simple moving average (SMA) وهذا مثال لBollinger Bands لسهم اكسونExxon.

في هذا المثال المبسط يلحظ انه تم استخدام متوسط حسابي للأس eلمدة 20 يوم و علي بعد 2 deviationأو 20day exponential moving average, and they are spaced tow deviations apart

وتلحظ من هذا المثال المبسط أن الباند ازداد عرضا في شهر ابريل عندما ازداد التذبذب بالسعر وازدادا ضيقا ونقص عرض الباند عندما دخلت الأسعار مرحلة تثبيت وتقوية الأسعار في آخر السنة.

وعموما أو بشكل عام كل ما قل عرض الباند وازداد الضيق فيها تزيد فرصة التغير الحاد في السعر أو sharpbreakout in pricesوكل ما ازداد السعر في منطقة الباند فيها ضيق زاد احتمال حدوث تغير قوي في السعر breakout

ملاحظة : التجربة والخطأ هي احد الطرق لاكتشاف أي طول مناسب للمتوسط المتحرك فإذا بدت الاسعار وكأنها تخترق الشريطين الخارجيين فمن المحتمل أن تحتاج إلى متوسط متحرك أطول أما اذا كانت الاسعار نادراً ما تلامسهما فبالأحرى انك تحتاج إلى مده أقصر، اما بشكل عام فيقترح بولينجر أن تكون المدة الزمنية للمتوسط هي 10 ايام للمدى القصير و 20 يوم للمتوسط و 50 يوم للمدى الطويل.

الاستفادة من المؤشر :

الحالة الأولى:يتحرك السهم صعوداً وهبوطاً داخل أشرطة البولينجر وعاده ما يستمر السعر إلى أن يصل إلى الهدف المتجه إليه وبالتالي تحديد عمليات الشراء والبيع أي حينما يلامس السعر خط البولينجر السفلي ويعكس اتجاه يكون دخول والعكس صحيح حينما يلامس السهم خط البولينجر العلوي ويعكسر اتجاهه نزلاً يكون اشارة بيع وبتوضيح أدق.

القاعين المزدوجين : إشارة شراء وتكون حينما يكسر السهم نزولاً أو يلامس الشريط الاسفل ( اقفال فوق الشريط) ويبقى فوق الشريط السفلي بعد تشكيل قيعان متتالية سواء كان القاع التالي اعلى او اخفض من الآخر لكن المهم هو أن الانخفاض الثاني يكون فوق الشريط السفلي ومن ثم تثبت الاسعار فوق المتوسط.

القمتين المزدوجتين : هي على العكس تماماً تعتبر إشارة بيع بحيث القمة الأولى تخترق او تلامس الخط العلوي اما القمة التالية تفشل في الأختراق لاعلى وبالتالي تبتعد عن الشريط العلوي سواء كانت فوق أو تحت القمة الأولى ومن ثم تهبط الاسعار دون المتوسط.

الحالية الثانية :

يكون التغيير الحاد في سعر السهم في العادة بعد أن تضيق أشرطة البولينجر ( يقل التذبذب ) وفي هذه الحالة أما أن يكون للأسفل أو للأعلى ومن المعتاد ان يكون للأعلى اذا كان الضيق حدث بعد رحله هبوط وبالتالي مرحلة تجميع ويكون العكس للأسفل اذا كان بعد رحلة صعود وينم عن حاله تصريف، ولا تعتبر هذه قاعده ثابته ويفضل استخدام المؤشرات الأخرى للتأكيد .

الحالة الثالثة :

الانفراج في اشرطة البولينجر أي ان يتخذ كل شريط ( السفلي والعلوي ) اتجاه معاكس للآخر ولكن يجب ملاحظة في حال طالت مدة الانفراج وكان السعر ملازم لاحد الشريطين فعندها نحذر لانه تضخم اكثر من اللازم .

والانفراجات نوعان :

1- انفراج ايجابي : عندما يتعاكس الشريطان والسعر يكون ملازم للشريط العلوي.

2- انفراج سلبي : عندما يتعاكس الشريطان والسعر يكون ملازم للشريط السفلي.

ملاحظة : المؤشر لا يعطي اشارات بيع او شراء دقيقة ومطلقة او يحدد اهداف ولكنه يحدد ما اذا كان السعر رخيص نسبياص من عدمه ويحدد منطقة تذبذب محتمله للسهم بين الشريطين العلوي والسفلي مروراً بالمتوسط.

استراتجية تحليل MACD

هو تطوير للموفينج وهو من عائلة مؤشرات الزخم .

- والماكد يعني ببساطة ، التقارب والتباعد بين عدد 2 من الموفينج Moving Average Convergence Divergence

- ويستخدم للتنبؤ بالاتجاه الجديد وهل التوقع هو الارتفاع أم الانخفاض .

الإطار الزمني الذي يستخدمه هو : MACD 12,26,9.

وتترجم هذه الأعداد كالتالي :

12 يمثل الـ 12 بار السابقة للموفينج السريع

26 يمثل الـ 26 بار السابقة للموفينج البطيء ويعرف ال 12و26 بأنهم يكونوا خط الماكد 12و26 .

9 يمثل الـ 9 بارات السابقة ويوضح الاختلاف بين ال2 موفينج السابقين المكونين للماكد ، وهي مخططة بالخطوط العمودية وتسمى الهيستوجرام histogram كما هي تظهر في خطوط لونها أحمر وأخضر.

خطوط الماكد تتكون من :

خط ال (ماكد الـ 12 و 26 يوم ) لونه أحمر ( الألوان حسب برنامج مخططك).

12 هو موفنج المدى القصير ، وال 26 هو موفنج المدى الطويل بدمجهم مع بعض يكون خط ماكد 12 و 26 وهو خط بطيء في الحركة .

أما خط الموفينج 9 أيام لونه أزرق ( الألوان حسب برنامج مخططك ) وهو خط سريع الحركة .

• هناك خط أفقي منقط عندما يكون الموفنج والماكد في مستوى واحد .

• خط الصفر ، يقول لنا هل نحن نتاجر فوق الاتجاه أم أسفل الاتجاه ويمثل خط الصفر.

• حالات الماكد في السوق ..

إذا الماكد 12 و 26 (ذات اللون الأحمر ) أخترق الموفنج 9 (ذات اللون الأزرق ) يحدث توازن .

إذا الخط الأزرق السريع أخترق الخط الأحمر البطيء من أعلى لأسفل يكون إشارة بيع .

إذا الخط الأزرق السريع أخترق الخط الأحمر البطيء من أسفل لأعلى يكون إشارة شراء .

- بارات الماكد (بارات الهيستوجرام )

- البارات تحدد الصلة بين خط الماكد البطيء ( 12 و 26 ) والموفنج 9 السريع .

- إذا كان موفينج الماكد البطيء والموفينج السريع منفصلان أي متباعدان Divergence فبارات الماكد ستكبر .

- إذا كان موفينج الماكد البطيء والموفينج السريع متقاربان ( Convergence) فبارات الماكد ستصغر .

- إذا كانت بارات الماكد فوق خط الموازنة يعني أن الماكد 12 و 26 يتاجر فوق الموفنج 9

- إذا كانت بارات الماكد تحت خط الموازنة يعني أن الماكد 12 و 26 يتاجر أسفل الموفنج 9.

انتقال الماكد : بما أن هناك نوعين من الموفينج في ( السرعة ) فمن الطبيعي أن الموفينج السريع سيعطي معلومات أسرع عن حركة السعر قبل الآخر، فإذا حدث اتجاه جديد هنا الخط السريع سيلوح لنا بيديه ويقول : ياااااا أنا هنا سأخترق الخط البطيء الآن، فهذه الحالة نسميها (انتقال (والخط السريع سيبدأ في التباعد، أي يبعد بعيدا عن الخط البطيء ويشير في أغلب الأحيان عن تكون اتجاه جديد.

هناك 3 طرق رئيسية للمتاجرة باستخدام مؤشر الـMACD

1- المتاجرة بطريقة ظهور أول بار للماكد فوق أو تحت خط الصفر .

2- المتاجرة بطريقة التقارب والتباعد .

3- المتاجرة بطريقة اختراق الماكد لخط الصفر .

(1) ظهور بار الماكد الأول

إشارة الشراء :

إذا ظهر البار الأول ( الأخضر ) فوق خط الصفر يكون بداية لإشارة الشراء .

إشارة البيع :

إذا ظهر البار الأول ( الأحمر ) تحت خط الصفر يكون بداية لإشارة البيع .

(2) طريقة التقارب والتباعد

الطريقة الثانية للمتاجرة هي طريقة التقارب و التباعد .

- التقارب Convergence: يعني جسمين منفصلين يتوجهان نحو نقطة تلاقي واحدة .

- الانحراف Divergence: يعني جسمان منفصلان يتحركان بعـيداً عن نقطة التلاقي .

إشارة الشراء :

نبحث عن هبوط مستويات السعر الواطئة لأسفل على مخطط السعـر وصعود بارات الماكد لأعلى التي هي أسفل خط الصفر .. هذا يكوِّن إشارة لقرارات ( شراء ) أو على الأقل يكون ذلك إنذار للتاجر إلى احتمال حدوث عكس اتجاه محتملِ، واستخدام هذه الطريقة أداة جيدة لرؤية الاتجاه وهو يستنفذ طاقته ببطيء.

اشارة البيع :

نفس ذلك ينطبق عندما نبحث عن إشارات بيع لكن بدلا من تلاقي الخطوط ، هذه المرة سنبحث عن تباعد السعـر بعيدا عن مخطط مؤشر الـ MACD، نحن سنبحث عن السعـر على المخطط الذي يصنع مستويات عالية فأعلى ، ولكن بارات مخطط الماكد فوق خط الصفر ستبدأ بالهبوط وتصنع بارات عالية فأوطأ ، ثانيا هذه الإشاراتِ هي فقط جزء من المعادلة عند التطلع للشراء أو البيع .

إذا كان التاجر يتطلع لاستعمال مؤشرِ واحد فقط فإنه سيصبح ليس إلا مقيدا في الخارج لفترة كبيرة ، لكن من الناحية الأخرى أعتقد أن استعمال الكثير من المؤشرات هو خطأ قاتل كما هو الحال في استعمال مؤشر واحد، ومن الأفضل هي الموازنة بين المؤشرات التي تبدو أكثر راحة لك في استخدامها.

(3) اختراق الماكد خط الصفر

إشارة الشراء :

اختراق الموفينج 9 لخط الماكد 12 و 26 لأعلى

ثم اختراق الماكد خط الصفر لأعلى .

إشارة البيع :

خط macdسيصنع استراحة واضحة من بارات الماكد الموجود فوق خط الصفر كإشارة ( بيع )

هذه الطريقة تكتشف أقل كمية من إشارات البيع والشراء لكنها أيضا تقلل من الوقوع في مشكلة الإشاراتِ الخاطئةِ. فهذه الطريقةِ هي الأبطأ لإيجاد إشارات ، لكنها جيدة لتاجر المدى الطويل .

بالطبع إنها سيوجد إشارات خاطئة مثل كل المؤشرات لذا ذكرت النصيحة في الكلام السابق وهي أن تكون مجموعة المؤشرات التي تؤكد لك دخولك وخروجك من السوق.

الإطار الزمني : أختار الإطار الزمني الذي يناسبك وجرب والمؤشر وتعلم بنفسك، وهذه بعض أهم الإطارات الزمنية :

12, 26, 9

8, 17, 9

12 ,25, 9

استراتجية تحليل Stochastic Oscillator

سأشرح لكم مؤشرStochastic Oscillator,وهو مؤشر حركي يوضع لقياس حالة التشبع في البيع أوحالة التشبع من الشراء، ونلاحظ مؤشر Stochastic Oscillatorفي الصورة التالية :

النقطة الأساسية في الدرس وهي إشارة الدخول والخروج في السهم وتكون الاشارة أصدق بعد توفيق الله ان شاء الله هو إذا قطع الخط الأحمر الخط الأسود صعوداً وعند منطقة العشرينيجب المتابعة اليومية الدقيقة للمؤشر لأنه قد يعكس اتجاهه في أي لحظة وهذه أمثلة بالرسم البياني .

استراتجية مؤشر قناة السلع CCICommodity Channel Index

هو من مؤشرات المذبذبات ويميز أيضا بين حالات زيادة الشراء وكذلك حالات زيادة البيع في السوق، ويقاس بمقياس رقمي يبدأ من 100- : 100 أو من 200- :200 في بعض برامج المخططات .

صمم لتحديد بداية ونهاية السلع في السوق من خلال دورة يتم فيها مقارنة السعر الحالي بأسعار 20 يوم سابقة.

طريقة 1 للمتاجرة بـ CCI

إشارة البيع : إذا أخترق خط ال CCIمستوى ال 100 لأعلى ( أي وصلنا لمرحلة الشراء ) فإن هناك (إشارة بيعِ محتملة ) عندما يكون CCI في أَو فوق مستوى ال 100.

إشارة الشراء : إذا أخترق خط ال CCIمستوى ال 100 لأسفل ( أي وصلنا لمرحلة التشبع بالبيع) فإن هناك (إشارة شراء محتملة ) عندما يكون CCIفي أَو تحت مستوى ال -100.

طريقة 2 للمتاجرة بـ CCI

يعتبرخط ال 100 و خط ال -100 مقاومة أو دعم حسب الاتجاه ، وأي اختراق له يكونصفقة إما شراء أو بيع، تعتبر هي أفضل طريقة للمتاجرة بـ CCIلأنها سهلة جدا .

عزيزي النتداول الان وبحمد اللة قد انهينا القسم التعليمي و غطينا كل الامور التي تتعلق بالتداول الفني من أ حتى ايك وصايا التدوال العشرة التي اوصييك بأن تقرأها بتمعن وانتباة وستمنعك من ارتكاب الاخطاء التي يقع بها بهض المتداويين.